«Je crois avoir été le seul, pendant la campagne électorale, à soulever la question des retraites dans une table ronde. J’ai même posé la question deux fois. Et deux fois, les réponses des candidats étaient dissuasives.»

Avocat d’une réforme en profondeur pour rendre les retraites soutenables, le président de l’Union des entreprises luxembourgeoises (UEL), , reste droit dans ses bottes. «C’est un sujet fondamental pour les mois à venir», lance-t-il à l’adresse de la future coalition CSV-DP. Le patron des patrons rappelle que le gouvernement, il y a plus d’un an et demi, a mandaté le Conseil économique et social (CES) à ce sujet. «Le CES a travaillé là-dessus, mais, malheureusement, les syndicats refusent un avis commun. C’est irresponsable. La situation est grave, les caisses se vident.»

Ce sera peut-être le deuxième gros chantier du gouvernement, après la réforme fiscale.

En l’état pourtant, les pensions publiques luxembourgeoises font bonne figure. En 2020, l’Organisation de coopération et de développement économiques (OCDE) a comparé l’état des réserves, exprimées en pourcentage du produit intérieur brut (PIB). Avec 33,6%, le Luxembourg se place au même niveau que la Suède (31,8%), largement au-dessus de la France (6,7%) et de l’Allemagne (1,2%). Responsable des pensions à l’OCDE, Hervé Boulhol résume: «Le Luxembourg a aujourd’hui suffisamment de réserves pour faire face à des aléas. Mais, bien sûr, il est à craindre que la situation ne se dégrade sensiblement avec le vieillissement démographique.»

Diminution des réserves

À fin 2022, les retraites sont dans le vert: les prestations en espèces (5,7 milliards d’euros) sont amplement couvertes par les cotisations des assurés et employeurs (4,4 milliards d’euros) et de l’État (2,2 milliards d’euros), selon le dernier rapport de la Caisse nationale d’assurance pension (CNAP). La prime de répartition pure, exprimant le rapport entre les prestations et l’assiette cotisable, atteint 21,89% pour l’exercice 2022, soit un niveau inférieur au taux de cotisation actuel de 24%.

À première vue, tout irait bien si, l’an dernier, les réserves n’avaient pas diminué de 2,6 milliards d’euros. Interpellé à ce sujet, le président de la CNAP, Alain Reuter, se veut rassurant: «Il s’agit essentiellement de la réserve investie sur les marchés financiers qui a souffert des développements de ces marchés au cours de l’année 2022. Le régime général d’assurance pension n’a pas dû puiser dans les réserves du Fonds de compensation pour financer les retraites au Luxembourg.»

Le rendement de la réserve fluctue fortement

Entre 2013 et 2020, le rendement n’a été négatif qu’en 2018. Il a ensuite rebondi en 2019. (Source: IGSS/Bilan technique du régime général d’assurance pension 2022)

Bien davantage que les fluctuations des rendements, c’est l’échéance de 2027 qui préoccupe les observateurs. Cette année-là, la prime de répartition pure devrait dépasser le taux de cotisation global – c’est le scénario de base retenu par l’Inspection générale de la sécurité sociale (IGSS) dans le bilan technique du régime général d’assurance pension 2022. En clair, selon toute vraisemblance, le système de retraite basculera en déficit à court terme. «2027, c’est demain», s’inquiète l’économiste de la Fondation Idea Jean-Baptiste Nivet.

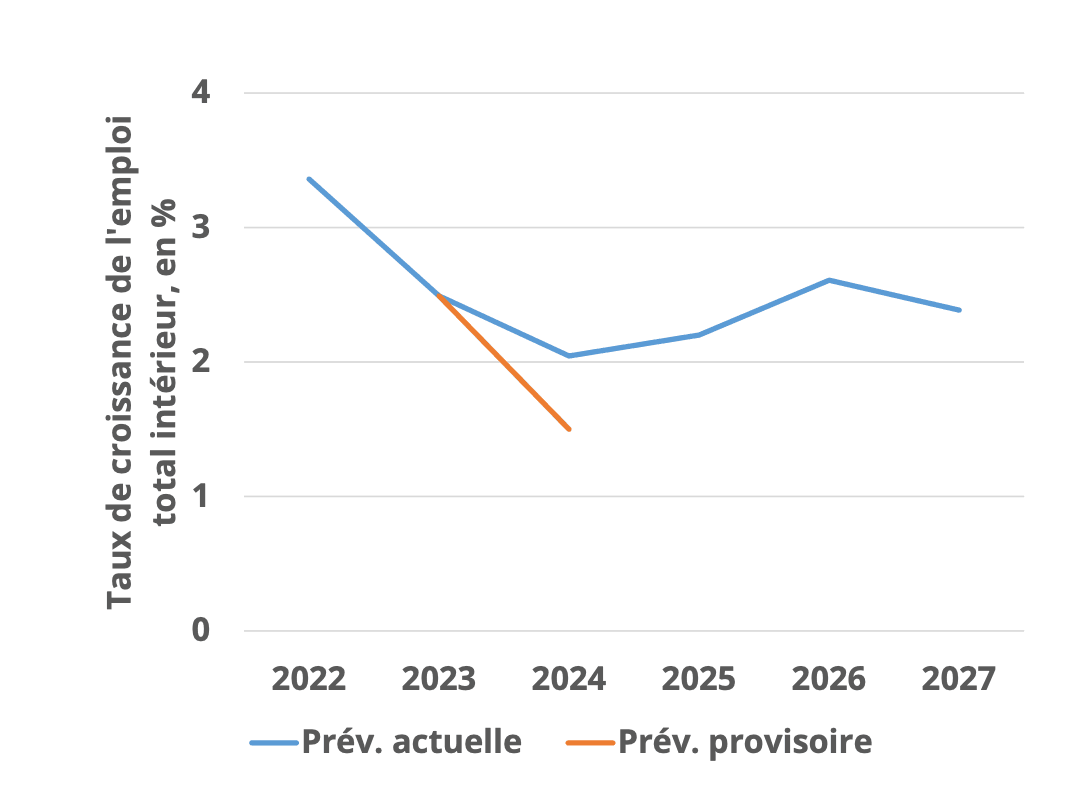

Facteur-clé pour la pérennité du système, la croissance de l’emploi focalise l’attention. Les derniers chiffres disponibles sont en accord avec l’hypothèse, retenue par l’IGSS, d’une croissance de seulement 2% de la population active entre 2020 et 2030. Or, fait remarquer Jean-Baptiste Nivet, «ces simulations montrent l’insoutenabilité à court et moyen terme du système de retraite. Et encore, elles ne tiennent pas compte du ralentissement des créations d’emplois en dessous de la barre des 2%», comme l’évoque le Statec.

L’emploi ralentit

La baisse de l’activité se ressent sur l’emploi au Luxembourg. (Source: Statec/Note au formateur, 12.10.2023)

Pour éviter de plonger dans le rouge en 2027, une réforme sera nécessaire en 2025 ou 2026, estime l’économiste: «Ce sera peut-être le deuxième gros chantier du gouvernement, après la réforme fiscale.» Ciblant les rentes vieillesse les plus élevées, Idea propose de réduire la partie proportionnelle tout en augmentant la partie forfaitaire des pensions. En l’état, le système de retraite luxembourgeois n’est ni soutenable, ni équitable, justifie Jean-Baptiste Nivet: «Le partage de la richesse créée au Luxembourg au cours des dernières décennies a évolué en faveur des retraités au détriment des actifs.»

2027 n’est qu’un premier rendez-vous désagréable. Dans le scénario de base de l’IGSS, la réserve est épuisée en 2047. À long terme, d’ici à 2070, les dépenses de pensions devraient augmenter constamment au Luxembourg, passant d’environ 9,2% à 18% du PIB, estime la Commission européenne dans son dernier rapport sur le vieillissement. Vieillissement auquel s’ajoute un autre facteur de pression: Bruxelles table sur une croissance modérée de la population active. Selon les projections d’Eurostat, la population résidente devrait passer d’environ 615.000 habitants en 2019 à un peu plus de 785.000 en 2070.

Des attentes sur la productivité

«La Commission européenne part de l’hypothèse que le Luxembourg va perdre progressivement en attractivité et que les arrivées de travailleurs étrangers vont se tasser», commente Jean-Baptiste Nivet. «Difficile de dire si cela va se vérifier, mais j’ai quelques doutes. Les hypothèses qui circulaient dans les années 1980, 1990 et 2000 au Luxembourg se sont révélées très en dessous de la réalité. De même, des innovations majeures pourraient provoquer dans le futur de providentiels bonds de productivité.» Heureusement pour nos retraites, le pire n’est jamais sûr.