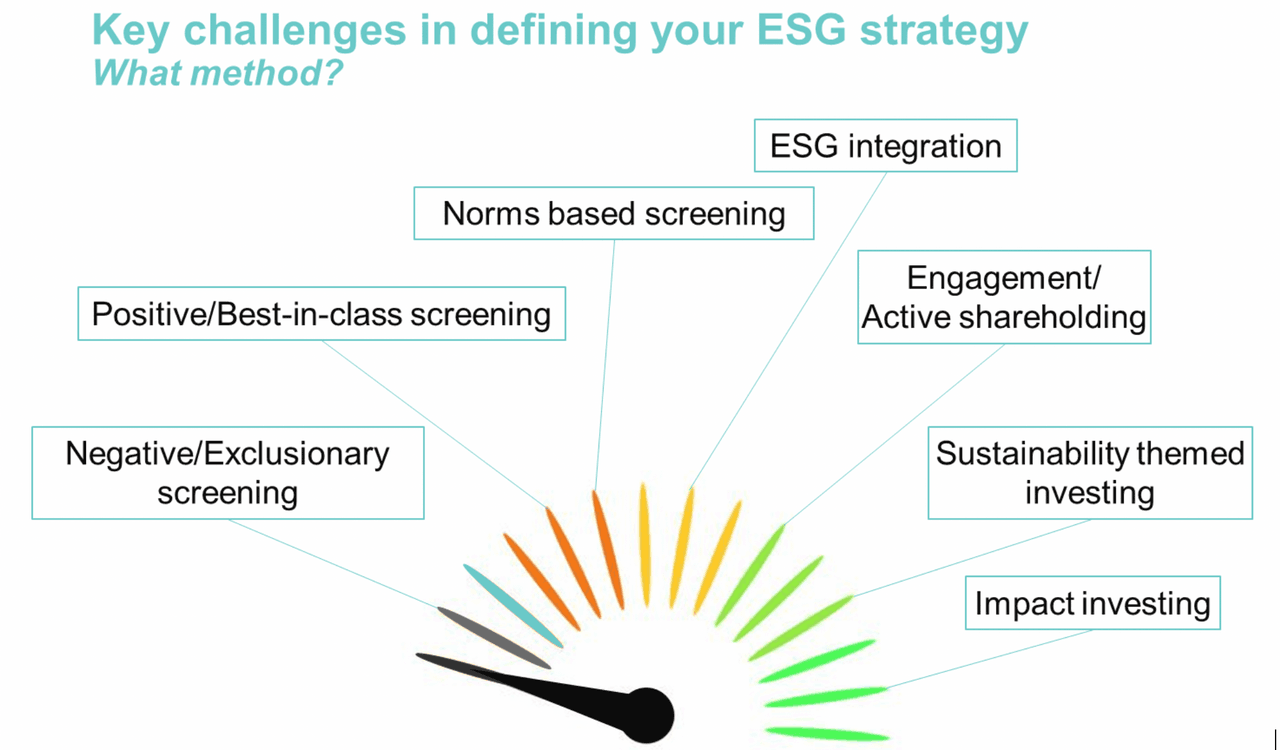

«Les gestionnaires de portefeuilles n’ont pas attendu l’arrivée d’une réglementation pour proposer des produits financiers labellisés ESG», déclare d’emblée notre intervenant. Sans indications réglementaires donc, chacun a conçu sa propre méthodologie d’évaluation, fondée sur une échelle graduée. En bas de cette dernière, les secteurs d’activité, entreprises ou processus qui ne peuvent satisfaire aux critères ESG. À l’inverse, en haut de l’échelle, les «premiers de la classe», qui répondent au mieux aux exigences ESG. Les gestionnaires se reposent d’ailleurs beaucoup sur la data pour cette évaluation. Une méthodologie empirique solide, mais saura-t-elle convaincre le législateur? Même si le piéton ne voit aucune voiture passer, lorsque le feu est rouge, il ne doit pas traverser.

Key challenges in defining your ESG strategy Arendt

Mais comment effectuer des mesures objectives, à partir de critères bien établis, lorsque les stratégies sont si différentes? Faut-il créer des standards de qualité référents? C’est la raison pour laquelle le régulateur se focalise aujourd’hui sur la transparence, afin d’avoir une lecture objective, malgré les différentes stratégies. Certains standards internationaux reconnus et certains labels pourront également compléter le dispositif d’évaluation.

UN Principles for Responsible Investment (UNPRI) a cette tâche d’établir un rapport sur les investissements responsables. LuxFLAG (Luxembourg Finance Labelling Agency) est une agence indépendante qui vise à promouvoir les investissements durables en leur attribuant une récompense, un label qualité. Son objectif est ainsi de fournir clarté et confiance aux investisseurs.

La taxonomie mise en place par l’Union européenne tente de définir ce qui est «green», quelle activité, quel secteur économique peuvent être considérés comme durables d’un point de vue environnemental. Son raisonnement est le suivant: une activité économique peut être considérée comme durable non seulement si elle contribue de façon significative à au moins un objectif environnemental ou social qu’elle a défini dans sa taxonomie, mais également si elle ne nuit pas aux autres objectifs.

«Tout l’enjeu est ici de créer un langage commun, une unanimité au moment de définir ce qui est durable de ce qui ne l’est pas, en sachant que l’on parle d’un sujet susceptible d’évoluer et que les critères devront être revus», précise Stéphane Badey.

Le critère E est-il plus facilement mesurable que le S, le G? Plus concret ou plus fiable pour l’investisseur? «Je ne sais pas si c’est la mesure la plus simple, mais le critère environnemental est celui qui retient le plus l’attention et dont la data mesurable est la plus disponible», selon Stéphane Badey.

Challenges et écueils pour l’intégration de projets ESG

Il faut distinguer les actifs liquides des actifs réels ou les investissements de type private equity. Les challenges sont alors différents selon que l’on parle d’investissements quotidiens sur des titres cotés en bourse ou d’un plus petit portfolio d’entreprises ou de biens détenus depuis une longue période. Les gestionnaires de portefeuilles qui investissent dans les actifs liquides devront se fier à la data qu’on leur fournit ou bien aux indicateurs de performance. Ces derniers deviendront les outils des gestionnaires. C’est la raison pour laquelle le régulateur devra intervenir sur ces indicateurs pour certifier:

- qu’ils permettent de comparer les méthodologies des indicateurs climatiques, tout en laissant de la flexibilité aux administrateurs de ces indicateurs;

- qu’ils fournissent aux investisseurs un outil en adéquation avec leur stratégie;

- qu’ils augmentent la transparence sur l’impact investisseur, au regard des changements climatiques et de la transition énergétique.

Du côté des gestionnaires

Pour le gestionnaire de portefeuilles, il s’agit d’abord de réfléchir à une définition de sa stratégie d’investissement ESG à travers des critères clairs et univoques. La deuxième étape consiste à penser comment implanter cette stratégie au travers d’un processus d’investissement clair et transparent qui prendra en compte la gestion des risques et des objectifs liés aux ESG, ainsi que leur suivi.

Enfin, «ce dernier aura besoin de données pour quantifier et qualifier, mettre au point une évaluation fiable. Or la donnée ESG de qualité est une denrée rare… », complète Antoine Peter, senior advisor spécialisé dans les dossiers ESG chez Arendt Regulatory & Consulting.

L’intégration ESG sera également associée à des stratégies telles que l’actionnariat actif engagé, l’investissement responsable et durable. Autrement dit, les actionnaires, par leur engagement, influenceront l’activité de l’entreprise dans une perspective de développement durable. «On a vu ça avec les compagnies pétrolières qui se sont engagées dans une politique ‘zéro émission carbone’ sous la pression du grand public et de ses actionnaires.» Ces éléments seront couverts par la directive «Shareholders’ Right Directive» qui a été mise en vigueur au Luxembourg en août 2019.

Pour les gestionnaires de portefeuilles alternatifs, l’intégration du risque lié à la durabilité était déjà présente, car il est clair que le risque lié au E, au S ou au G pourrait impacter la valeur des actifs ou le ciblage des entreprises.

La complexité pour tous les gestionnaires de portefeuilles sera plutôt de définir comment les décisions d’investir impactent négativement les critères de durabilité. «La clé d’une intégration réussie réside dans une approche étape par étape. Les gestionnaires devront avoir les moyens de leurs ambitions, mais aussi être conscients qu’ils ne pourront pas accéder à leurs objectifs aussi rapidement qu’ils le souhaiteraient. Ce sera un long parcours», conclut Stéphane Badey.

Quatre questions directes à Stéphane Badey

• La réglementation est-elle indispensable à la mise en œuvre?

Les asset managers n’ont pas attendu la réglementation pour commencer à proposer des produits financiers ESG. En revanche, ce qui est indispensable, c’est l’obligation de transparence envers les investisseurs et cela passe par une réglementation stricte.

À l’instar du Nutriscore qui ne change pas ce qu’il y a dans le produit, il en informe clairement les consommateurs.

• Pourquoi la mise en œuvre de ces critères est-elle si complexe?

Car elle est ambitieuse et fait appel à des caractéristiques techniques que devront manipuler les gestionnaires d’actifs, notamment en ce qui concerne la notion d’adverse impact, définie par près de 35 critères parfois quantitatifs… ce qui peut les effrayer.

D’où la grande importance de la donnée pour pouvoir faire ce reporting.

• Concrètement?

Prenons le cas des activités économiques produisant de grandes émissions de carbone. Pour effectuer cette décarbonisation de portefeuilles dont on parle aujourd’hui, le gestionnaire doit avoir des ‘metrics’ concernant des investissements dans des sociétés peu carbonées, ou alors dans des sociétés standards, mais avec le paiement d’une compensation carbone. L’objectif est donc le même, mais la méthodologie est différente.

• E=S=G?

Non je ne crois pas, mais il y a plusieurs façons de lire cet «acronyme». L’une d’entre elles appréhende la gouvernance comme une sorte de couche transversale entre le E et le S. Dans la réglementation actuelle, on a plutôt l’impression que la gouvernance doit soutenir les aspects environnementaux et sociaux. C’est donc plutôt quelque chose comme (E+S)=G.

Lire aussi

Retrouvez l’intégralité des podcasts sur